海外の仮想通貨取引所を利用していると、確定申告に関する疑問を抱く方も多いのではないでしょうか?

また未納のリスクを負わないために、日本の税制の基礎知識を理解したい方もいらっしゃるでしょう。

結論を言うと、海外仮想通貨取引所で得た利益には、確定申告が必要です。

本記事では、海外仮想通貨取引所で得た所得分への税金の区分・所得税率・課税対象となる利益・確定申告における税金の計算方法を説明いたします。

さらに海外仮想通貨取引所の利用者ならではの、確定申告での注意点も合わせて、解説いたします。

海外の仮想通貨取引所で得た利益は確定申告が必要か?

多くの海外仮想通貨取引所の利用者にとって、獲得した利益に対する確定申告の有無は気になる点ではないでしょうか?

答えは、「日本在住であれば、海外の仮想通貨取引所で得た利益も課税対象となる」です。

よって、一定額以上に利益を取得した場合は、確定申告が必要になります。

ここでは、海外の仮想通貨取引所で得た利益と確定申告に関して、解説いたします。

(1)海外仮想通貨取引所での利益は税対象

先述のように、日本居住者は海外の仮想通貨取引所を利用していても、日本の税制に従って課税されます。

そのため、海外仮想通貨取引による所得、すなわち利益が年間20万円を超えると確定申告が必要です。

もし国内の仮想通貨取引所もご利用の場合は、国内・海外の仮想通貨取引所での利益を合わせて20万円以上と、なります。

なお税手続きにおける年間とは、1月1日から12月31日を指します。

適切な確定申告のためには、利益の発生タイミングの明確な把握が必須です。

たとえば海外仮想通貨取引所に100万円相当の1BTCを送金し、アルトコインのトレードによってBTCの保有枚数を倍増したと仮定します。

倍増した200万円相当の2BTCを日本の仮想通貨取引所へ送金し、日本円に換金した時点で生じた利益100万円は課税対象です。

なお仮に2019年に購入したBTCを、2020年に売却して利益を得た場合は、2020年度の所得とみなされます。

また仮想通貨を日本円に換金しなくても、課税対象になるパターンもあります。

日本円に換金しなくても発生する税金についての詳細は、後述いたします。

(2)グローバルな税金逃れの規制体制

では海外仮想取引所で利益を取得しているにも関わらず、確定申告をしなかった場合は、日本でバレるのでしょうか?

日本は130カ国以上の国や地域と、租税条約ネットワークを形成しています。

そのため日本の国税局は必要に応じて、ネットワーク締結国の税務当局に情報の収集や提供を要請できます。

租税条約ネットワークには、数多くの仮想通貨取引所を有するアメリカ合衆国や中国、香港、東南アジア、ヨーロッパ各国も含まれます。

現時点では、国税庁による租税条約ネットワークを利用した、申告漏れの摘発事例は公表されていません。

しかし、仮想通貨取引の台頭と共に、今後摘発が行われる可能性は十分にあります。

実際に、租税条約ネットワークは、国際的な取引の実態や海外資産の保有・運用の状況を解明する有効な手段として認識されています。

租税条約等に基づく情報交換の仕組みは、以下のリンクでご確認いただけます。

租税条約等に基づく情報交換(国税庁)

また、FATF(金融活動作業部会)もグローバル規制に向けて動いています。

既に、FATFは「トラベルルール」というウォレット口座への個人情報の紐付けによる管理規制を勧告しています。

「トラベルルール」が適用されると、個人情報が紐づいたウォレット口座以外には送金できません。

よって、役所は各海外仮想通貨取引所の利用者の総合利益が分かるようになります。

海外の仮想通貨取引所での利益にかかる税金

海外の仮想通貨取引所での利益にかかる確定申告は、非常にややこしい問題です。

ここでは、複雑な税システムを、出来る限り分かりやすく解説いたします。

(1)海外仮想通貨取引所の利益は雑所得

海外仮想通貨で得た利益は、確定申告の際に雑所得として分類されます。

先述のように、通常は利益額が20万円以上の場合に課税対象となります。

しかし学生や主婦などの被扶養者の方は、33万円以上の利益発生で課税対象です。

雑所得は総合課税の対象で、給与所得など他の収入との合計額によって税率が異なります。

また所得税は、累進課税で収入が多いほど税額も高くなる仕組みです。

雑所得では、原則として、他の所得区分と損益通算はできません。

つまり、給与所得などから仮想通貨取引での損失分の差し引きは不可です。

ただし他の総合課税の雑所得と相殺することで、雑所得金額を圧縮できる場合もあります。

たとえば為替差益などが対象ですが、申告分離課税となる国内FXとは相殺できません。

正確には、税理士や税務署などにご相談ください。

また仮想通貨取引では、損失の繰越控除も適応されません。

そのため、年間で発生した損失分の、翌年以降の利益からの控除は不可能です。

(2)海外仮想通貨取引所の税金の計算方法

海外仮想通貨取引所での獲得利益を確定申告する際に、税額を把握しておきたい方は多いでしょう。

続いて、実際の税金の計算方法を解説いたします。

①仮想通貨取引にかかる所得税率

先に述べたように、累進課税である所得税率は、最高で税率45%になります。

住民税・復興特別所得税を含めると、実に最大55%もの所得税率です。

また累進課税なので、税金は、仮想通貨取引による利益と他の所得を合算した金額にかかります。

各所得金額に応じた税率は、以下の表または下記のリンクでご確認ください。 https://www.nta.go.jp/taxes/shiraberu/taxanswer/shotoku/2260.htm

| 税率控除額 | 税率 | 控除額 |

|---|---|---|

| 〜195万円以下 | 5% | 0円 |

| 195万円〜330万円以下 | 10% | 97,500円 |

| 330万円〜695万円以下 | 20% | 427,500円 |

| 695万円〜900万円以下 | 23% | 636,000円 |

| 900万円〜1,800万円以下 | 33% | 1,536,000円 |

| 1,800万円〜4,000万円以下 | 40% | 2,796,000円 |

| 4,000万円〜 | 45% | 4,796,000円 |

たとえば500万円の所得の場合は、195万円までの所得は5%、次の330万までは10%、さらに次の500万までは20%が適用されます。

控除額は、累進税率分が考慮されています。

よって、各所得に応じた税率から控除額を引くと、支払うべき所得税額が把握できます。

従って、所得が500万円であれば、5,000,000円 x 20% – 427,500円で計算可能です。

なお所得税とは別途、所得額に対して一律10%の住民税の納税義務があります。

②移動平均法と総平均法

仮想通貨の損益の計算方法には、移動平均法と総平均法の2種類があります。

よって確定申告時には、移動平均法か総平均法で計算します。

詳細は次のリンクで、ご確認いただけます:

https://www.nta.go.jp/publication/pamph/pdf/virtual_currency_faq_03.pdf

移動平均法

移動平均法では、仮想通貨を購入する度に取得価額を算出します。

仮想通貨の購入時点で保有する仮想通貨の取得合計額を、総保有仮想通貨の枚数で割った平均価格を取得価額とします。

そのため、取得価額は、仮想通貨の取得の度に変わります。

なお翌年初の取得価額は、前年の最後に仮想通貨を購入した際に算出した平均価格となります。

各購入時に取得価額が変化するため、計算の煩わしさは否めません。

しかし同時に、購入時点の取得価額が確定するので、取引損益を取引時点で確定できます。

移動平均法では、売却時点における、直前までの取得価額との差額を所得金額とみなします。

総平均法

一方、総平均法では年間1月1日から12月31日の取引金額から、まとめて取得単価を計算します。

まずは年初時点で保有する仮想通貨の評価額と、年内に購入した仮想通貨の取得価格の合計額の算出を行います。

次に、年初時点での仮想通貨の保有枚数と年内に獲得した枚数の合計仮想通貨枚数で、算出した仮想通貨の合計額を割ります。

合計額を総保有枚数で割った数字が、平均取得価格となります。

総平均法では、取得価額は年間を通して一定になります。

なお翌年初の評価額は、前年の年末の保有枚数 x 取得価額とみなされます。

計算が簡単なため、一般的には総平均法の利用がすすめられます。

ただし、年内最後の仮想通貨の購入終了までは、取得価額が確定しない欠点があります。

ゆえに取引損益も確定できないので、納税資金の準備が行いづらくなります。

所得金額は、年内の売却金額から、取得価額 x 売却数量を差し引いて計算します。

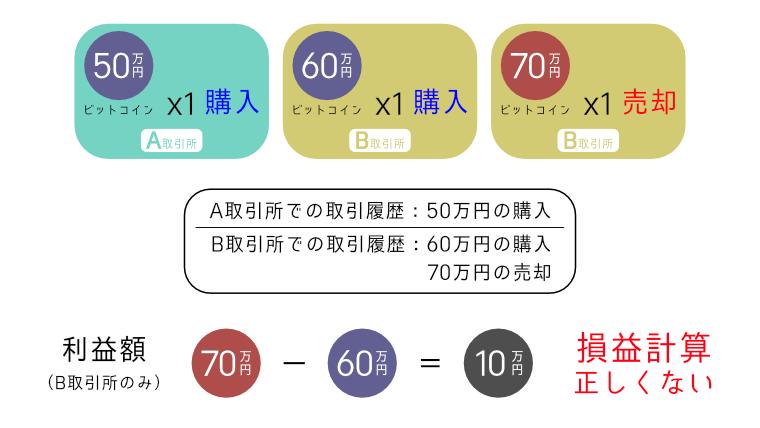

(3)複数の仮想通貨取引所を利用時の注意点

複数の仮想通貨取引所を利用していると、取引所間または自身のウォレットとの仮想通貨の出入金を行うでしょう。

その場合、各取引所の取引履歴から、取引所別の損益計算ができません。

仮想通貨の損益計算は、それぞれの仮想通貨に各取得価額で計算します。

よって、取引所に応じて取得価額を分けた計算はできません。

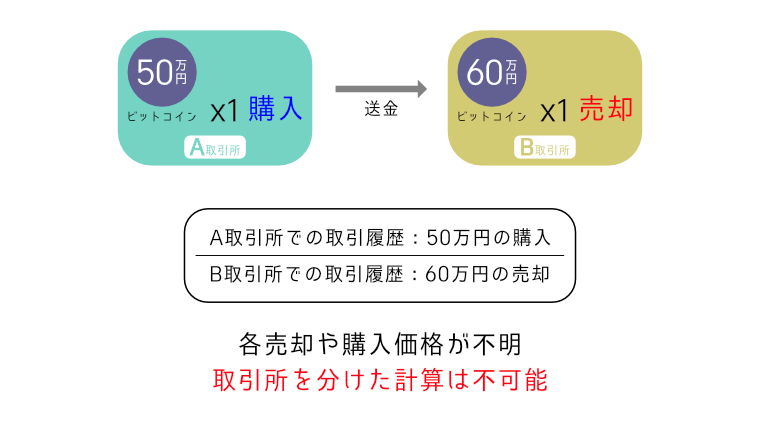

たとえば、A取引所で1枚50万円でビットコインを購入します。

このビットコインをB取引所に送金して、B取引所で60万円で売却します。

けれども、A取引所では50万円の買い、B取引所では60万円の売却しか取引履歴に記載されません。

各売却や購入価格が不明なので、取引所を分けた計算は不可能です。

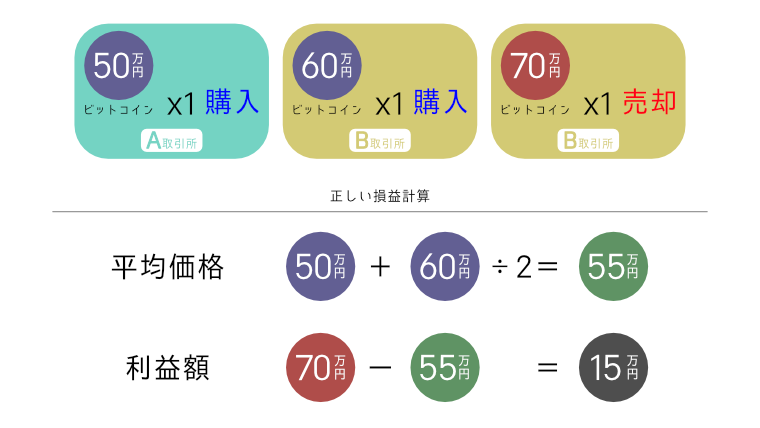

またA取引所で1枚50万円でビットコインを購入すると仮定します。

そしてB取引所でも、1枚60万円でビットコインを購入します。

その後、B取引所で1枚70万円でビットコインを売却します。

この場合の利益額は、AとB取引所で購入したビットコインの平均価格である55万円と、売却価格である70万円の差額の15万円になります。

しかし取引所別で計算すると、売却をしていないA取引所の利益はありません。

そしてB取引所での利益は10万円となり、両取引所を合わせて10万円の利益となります。

これは、正しい損益計算ではありませんよね?

よって、必ず全取引所の取引履歴を合算した計算を行ってください。

複数の取引所を使用している場合も、各取引所での損益計算は不可です。

なおご利用されている取引所が、取引履歴のダウンロードが可能かの確認をおすすめします。

可能であれば、取引履歴はこまめにダウンロードしましょう。

不可能であれば、自身で全取引を記録する必要があります。

いずれのケースも、随時損益の計算・把握をしておきましょう。

(4)多くのコインを取引時の注意点

多くのコインを取引されている方は、コイン同士の交換も多いのではないでしょうか?

様々な仮想通貨建で色々なコインを売買していると、通常は全ての取引で損益が生じます。

コイン同士の交換では、一方の仮想通貨は時価での売却として扱われます。

そのため、円に換金していなくても、多額の利益が形状される可能性があります。

そして結果的に、翌年の税金が多額になる恐れが発生します。

保有コイン全ての各税務上の簿価を参照して、損益を的確に把握しながらの取引をおすすめいたします。

(5)仮想通貨での取引・決済時の注意点

仮想通貨は、決済手段として認可されています。

最も有名な仮想通貨であるビットコインも、2017年4月の資金決済法の改正以降は決済手段として認められています。

商品を仮想通貨で購入した場合、購入した商品の時価を仮想通貨で支払います。

たとえば1年前に1ビットコインを100万円で購入し、商品購入時の1ビットコインの価格が150万円だと仮定します。

この差額50万円は利益とみなされるため、差額分に課税されます。

まとめ

海外の仮想通貨取引所を利用しても、確定申告が必要です。

場合によっては、仮想通貨で得た利益の半分をも納税しなければなりません。

しかし税金逃れの企みがバレると、本来払うべきであった税金に、さらに40%もの金額を加えて支払う必要があります。

バレて不必要な大金を納税するより、初めから確定申告をしておきましょう。

のメリット・デメリット-320x180.jpg)